Inhaltsverzeichnis

- Eine Einführung

- Wie funktioniert die Altersvorsorge in Deutschland?

- Was sind die 3 Säulen der Altersvorsorge?

- Welche Definition hat das 3-Schichten-Modell der Altersvorsorge?

- Was ist der Unterschied zwischen dem 3-Säulen-Modell und dem 3-Schichten-Modell der Altersvorsorge?

- Fazit der AAV

- Verwendete Quellen

- Häufig gestellte Fragen (FAQ)

Drei Säulen für eine sichere Rente

- Erste Säule: Basisabsicherung durch staatliche Beiträge, Pflichtversicherung. (Gesetzliche Rentenversicherung)

- Zweite Säule: Zusatzrente über den Arbeitgeber, oft durch Entgeltumwandlung. (Betriebliche Altersvorsorge)

- Dritte Säule: Individuelle Maßnahmen wie Rentenversicherungen, Riester-, Rürup-Renten, Sparpläne, Fonds. (Private Altersvorsorge)

Nicht nur zu Krisenzeiten sind die 3 Säulen der Altersvorsorge in Deutschland ein vieldiskutiertes Thema.

Kann man dem Alter entspannter entgegenblicken, wenn man jetzt investiert?

Eine Einführung

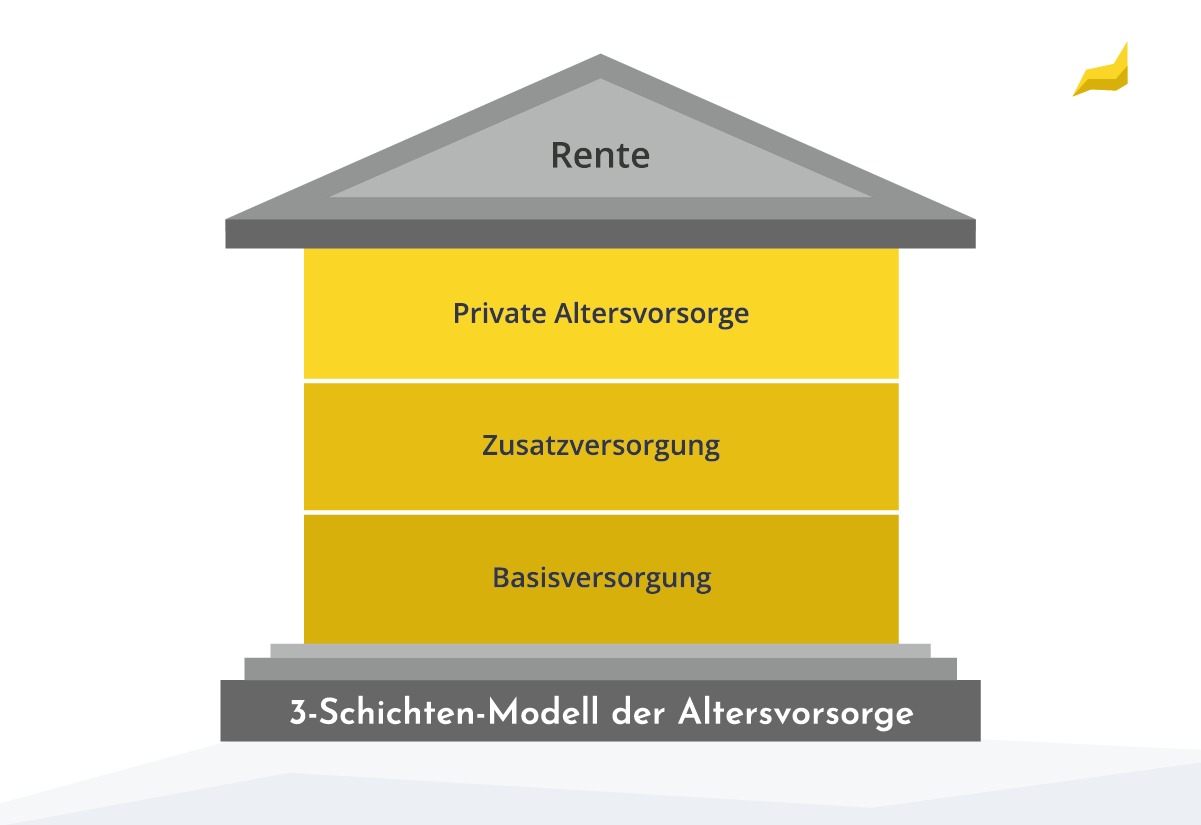

Die Rente - ein schützendes Dach, welches von den 3 Säulen der Altersvorsorge sicher getragen wird. Dieses Bildnis hat sich über Jahrzehnte eingeprägt.

Die Absicherung im Alter ist schon sehr lange ein fester Bestandteil des deutschen Sozialversicherungssystems. Bereits 1891 wurde die soziale Rentenversicherung ins Leben gerufen.

Egal ob man angestellt oder selbstständig ist, jeder kann für das Alter vorsorgen. Dabei gibt es unterschiedliche Möglichkeiten.

Wie funktioniert die Altersvorsorge in Deutschland?

Die Altersvorsorge ist so aufgebaut, dass jemand, der ins Rentenalter kommt und seinen Lebensunterhalt nicht mehr aus einer beruflichen Tätigkeit finanziert, lebenslang monatliche Zahlungen erhält.

Im Idealfall kann damit der bisherige Lebensstandard erhalten werden.

Laut Möller (2022), wird die gesetzliche Basisversorgung in den kommenden Jahren allerdings fortlaufend sinken.

Als Gründe führt der Professor für Sozialrecht folgende Faktoren an:

- Veränderungen in der demografischen Entwicklung

- Eine konstant steigende Lebenserwartung

- Als Folge eine längere Rentenbezugsdauer

Der Generationenvertrag als Fundament der Rente

Wie sich diese Rahmenbedingungen in Zukunft auswirken, wird deutlich, wenn man die Struktur des Rentensystems betrachtet.

Die Basis ist der sogenannte Generationenvertrag.

Das bedeutet, vereinfacht ausgedrückt, dass die jüngere und arbeitende Generation für die Renten, der vorangehenden Generation aufkommt.

Es handelt sich um ein Umlageverfahren.

Das bedeutet folglich aber auch:

„Wenn es den Aktiven gut geht, profitieren auch die Rentner.“

(Baader & Dehlinger, 2022, S. 10)

Unterschiedliche Rentenformen

Neben der regulären Altersrente, gibt es auch viele andere Formen, wie z.B. die Erwerbsminderungs- und Hinterbliebenenrente, bei denen andere Finanzierungsinstrumente zum Einsatz kommen.

Auch diese unterliegen erheblichen politischen und gesellschaftlichen Veränderungen.

Um die unterschiedlichen Arten der Altersvorsorge zu erklären, werden also in der Regel zwei Darstellungen genutzt.

Die 3 Säulen der Altersvorsorge oder das 3-Schichten-Modell der Altersvorsorge.

Was sind die 3 Säulen der Altersvorsorge?

Bei den 3 Säulen der Altersvorsorge handelt es sich um ein Modell, welches dazu dient die Möglichkeiten der Rentenabsicherung zu veranschaulichen.

Zur 1. Säule zählt die gesetzliche Rentenversicherung, die Beamtenversorgung und die Alterssicherung der Landwirte.

Die Zusatzversorgung des öffentlichen Dienstes, gehört zur 2. Säule.

Private Lebensversicherungen, wie die Riester-Rente und Rürup-Rente, sowie Sparpläne, die auf Investmentfonds basieren, sind Bestandteil der 3. Säule.

Die 3 Säulen der Altersvorsorge einfach erklärt

Wer 5 Jahre lang in die gesetzliche Rentenversicherung einbezahlt, hat ab dem 67. Lebensjahr Anspruch auf die reguläre Altersrente.

Eine jährliche Information über den eigenen Rentenanspruch erhält man bereits ab dem 27. Lebensjahr zugesendet, insofern 5 Jahre lang Beiträge eingezahlt worden sind.

Die betriebliche Altersvorsorge findet im Rahmen von einem Vertrag zwischen Arbeitgeber und -nehmer statt. So hat man die Möglichkeit eine Zusatzrente aufzubauen, die erst später versteuert wird.

Bei der privaten Altersvorsorge hat man zahlreiche unterschiedliche Wege, um eine Grundlage für den Lebensabend zu schaffen. Dazu zählen Lebensversicherungen, sowie Geldanlagen in Fonds und Immobilien.

Auch hier gibt es durch staatliche Zulagen geförderte Optionen, wie die Riester-Rente oder die Rürup-Rente.

Welche Definition hat das 3-Schichten-Modell der Altersvorsorge?

Das 3-Schichten-Modell der Altersvorsorge, wird oft synonym zu den 3 Säulen gebraucht. Tatsächlich kam das 3 Schichten Modell aber erst 2005 im Rahmen des Alterseinkünftegesetzes (AltEinkG) auf.

Es dient der Klassifizierung unterschiedlicher Besteuerungsarten in Bezug auf die Altersvorsorge und ist eine direkte Reaktion auf die gesellschaftlichen Veränderungen, die das Rentensystem stark beeinflussen.

In der 1. Schicht findet sich die gesetzliche Rentenversicherung, sowie die private Basis-Rentenversicherung, auch bekannt als „Rürup-Rente“.

In der 2. Schicht werden vom Staat bezuschusste Zusatzversorgungen erfasst. Dazu zählt u.a. die „Riester-Rente“.

Kapitalanlagen, die der Altersvorsorge dienen, aber nicht staatlich gefördert werden, sind Teil der 3. Schicht. Das können, z.B. private Rentenversicherungen und Investmentfonds sein.

Entlastung für Erwerbstätige und Rentner: Die Besteuerung beim 3 Schichten Modell der Altersvorsorge

Beim 3-Schichten-Modell der Altersvorsorge steht eine Umverteilung der Steuerlast im Vordergrund.

Mit dem Alterseinkünftegesetz wurden die Steuern für Erwerbstätige verringert, was ein höheres Nettoeinkommen ermöglicht hat.

Für Rentner blieben die monatlichen Alterseinkünfte zunächst weiterhin unversteuert.

Es tritt die nachgelagerte Besteuerung ein.

Das bedeutet, dass die Alterseinkünfte erst später, mit dem Beginn der Rente, versteuert werden.

Erwerbstätige können bei der Altersvorsorge die Vorteile einer oder mehrerer Schichten nutzen und so Steuervorteile erhalten.

Was ist der Unterschied zwischen dem 3-Säulen-Modell und dem 3-Schichten-Modell der Altersvorsorge?

Der Unterschied zwischen den zwei Modellen findet sich, unter anderem, in ihrer Symbolik und spiegelt den Wandel unserer Sozialstruktur wider.

Während eine Säule ausreichen kann, um ein Dach zu stützen, benötigt man mehrere Schichten, um denselben Effekt zu erzielen.

Anders ausgedrückt: die gesetzliche Rentenversicherung als tragende Säule alleine, reicht in vielen Fällen nicht mehr aus.

Um eine adäquate Altersvorsorge zu gewährleisten, sollte man sich nicht nur auf eine Säule oder eine Schicht verlassen, sondern übergreifend planen und alle Möglichkeiten nutzen, die es gibt.

Fazit der AAV

Umso früher man sich mit den 3 Säulen der Altersvorsorge beschäftigt, desto gelassener kann man seiner Rente entgegenblicken.

Das gilt nicht nur für Menschen, für die der Eintritt in die Rente bereits absehbar ist, sondern auch für junge Leute, die sich schon jetzt Gedanken um ihre Zukunft machen.

Zusammenfassung

Während die Basisvorsorge - zu der die gesetzliche Rentenversicherung zählt, immer noch der wichtigste Pfeiler der Altersvorsorge ist, gibt es noch viele weitere Perspektiven, um eventuelle Versorgungslücken im Alter zu schließen.

Verwendete Quellen:

Baader, H. & Dehlinger, R. (2022). Umlagefinanzierung und Kapitaldeckelung. Wiesbaden: Springer Gabler.

Möller, R. (2022). Finanzierung und Organisation des Sozialstaates. Wiesbaden: Springer Gabler.

Bundesministerium der Finanzen (2005). Das Alterseinkünftegesetz: Gerecht für Jung und Alt. Verfügbar unter: Link zur PDF

Weitere Informationen

Häufig gestellte Fragen (FAQ) zu den 3 Säulen der Altersvorsorge

In diesem Kapitel beantworten wir die häufigsten Fragen.

1. Was sind die 3 Säulen der Altersvorsorge in Deutschland?

Das deutsche Altersvorsorgesystem basiert auf drei Säulen: der gesetzlichen Rentenversicherung (1. Säule), der betrieblichen Altersvorsorge (2. Säule) und der privaten Altersvorsorge (3. Säule). Dieses Modell kombiniert staatliche, arbeitgeberbasierte und individuelle Vorsorgemaßnahmen.

2. Warum reicht die gesetzliche Rente oft nicht aus?

Demografische Veränderungen führen dazu, dass immer weniger Beitragszahler auf mehr Rentenempfänger kommen, wodurch das Rentenniveau sinkt. Daher ist eine zusätzliche Vorsorge über die zweite und dritte Säule wichtig, um den Lebensstandard im Alter zu sichern.

3. Was umfasst die betriebliche Altersvorsorge (2. Säule)?

Die betriebliche Altersvorsorge wird vom Arbeitgeber angeboten und kann verschiedene Modelle wie Direktversicherung, Pensionskasse oder Pensionsfonds umfassen. Sie wird oft durch Entgeltumwandlung finanziert und bietet steuerliche Vorteile.

4. Welche Möglichkeiten bietet die private Altersvorsorge (3. Säule)?

Zur privaten Altersvorsorge zählen Produkte wie Riester-Rente, Rürup-Rente, private Rentenversicherungen, Fonds- und ETF-Sparpläne sowie Immobilieninvestitionen. Diese Optionen ermöglichen individuelle Gestaltung und können staatlich gefördert sein.

5. Wie unterscheiden sich das 3-Säulen- und das 3-Schichten-Modell?

Das 3-Säulen-Modell fokussiert auf die Träger der Altersvorsorge (staatlich, betrieblich, privat), während das 3-Schichten-Modell steuerliche Aspekte betont. Beide Modelle ergänzen sich und bieten unterschiedliche Perspektiven auf die Altersvorsorge.

6. Welche staatlichen Förderungen gibt es für die private Vorsorge?

Der Staat fördert bestimmte private Vorsorgeprodukte wie die Riester- und Rürup-Rente durch Zulagen und steuerliche Vorteile. Voraussetzung ist, dass die Produkte zertifiziert sind und bestimmte Kriterien erfüllen.

7. Wann sollte man mit der Altersvorsorge beginnen?

Je früher man mit der Altersvorsorge beginnt, desto besser, da längere Ansparzeiten den Zinseszinseffekt verstärken. Ein früher Start ermöglicht zudem flexiblere Beitragsgestaltungen und höhere Endbeträge.

8. Wie kann ich meine individuelle Vorsorgestrategie planen?

Eine umfassende Vorsorgestrategie berücksichtigt alle drei Säulen und passt sich den persönlichen Lebensumständen an. Eine Beratung durch Finanzexperten kann helfen, die optimale Kombination aus gesetzlichen, betrieblichen und privaten Vorsorgemaßnahmen zu finden.

Hinweis: Dieses FAQ dient der allgemeinen Information und ersetzt keine individuelle Beratung. Für spezifische Anliegen wenden Sie sich bitte an einen Fachberater.