Anleger sollten den Unterschied zwischen offenen und geschlossenen Fonds unbedingt kennen, bevor sie sich für eine Investition entscheiden.

Während offene Fonds als sichere und beständige Investitionsform gelten, stehen geschlossene Fonds, auch nach ihrer Regulierung durch das Kapitalanlagegesetzbuch im Jahr 2013, immer wieder in der Kritik.

Warum das so ist, wird deutlich, wenn man sich die beiden Anlageformen genauer anschaut.

Offene und geschlossene Fonds: Definition

Offene und geschlossene Fonds sind zwei verschiedene Arten von Investmentfonds, die sich in Struktur und Funktionsweise unterscheiden.

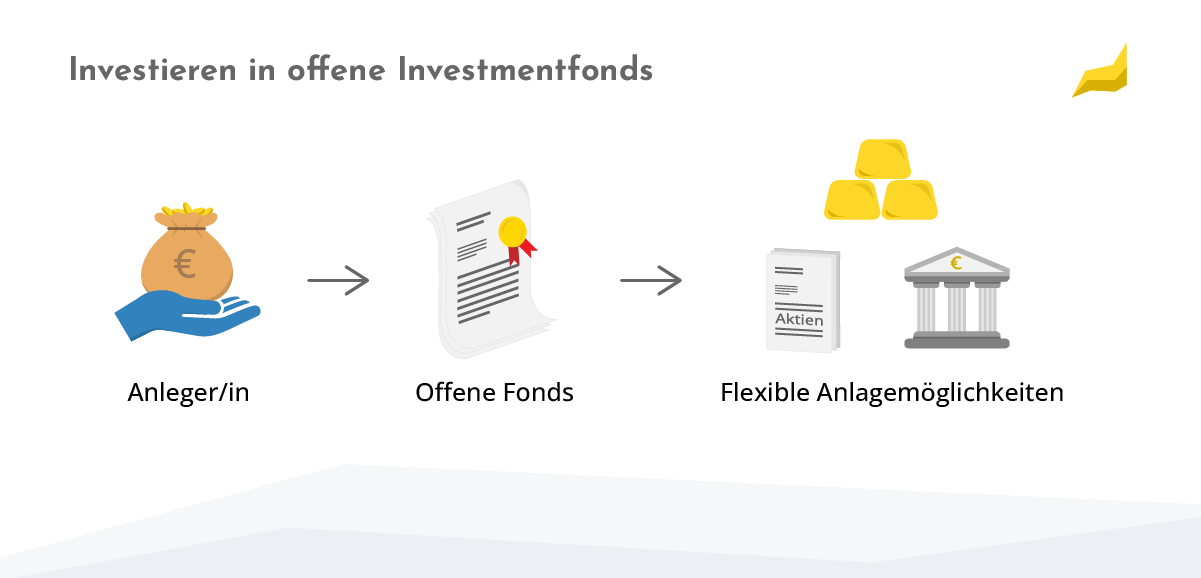

Als „offene Fonds“ werden klassische Investmentfonds bezeichnet, bei denen Anleger jederzeit Anteile kaufen oder verkaufen können.

Sie zeichnen sich durch eine hohe Diversifikation aus und werden aktiv von professionellen Fondsmanagern verwaltet.

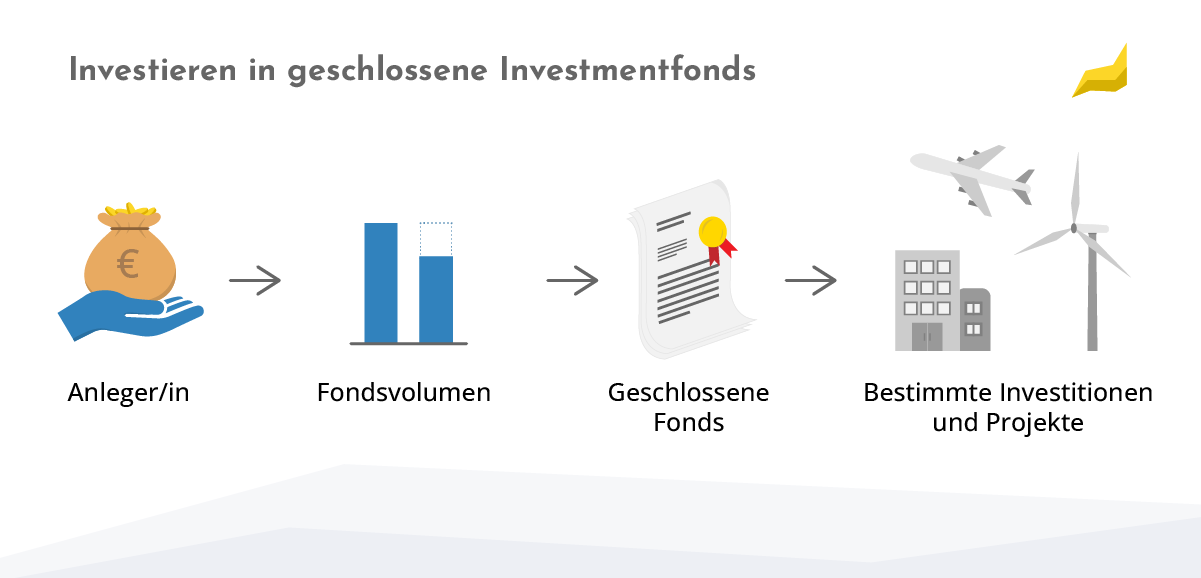

Bei geschlossenen Fonds gibt es dagegen nur eine begrenzte Zeitspanne, um die Anteile zu erwerben.

Sind alle Anteile verkauft, wird der Fonds geschlossen und das gesammelte Geld entsprechend einer spezifischen Anlagestrategie investiert.

Korrekte Bezeichnung

Rechtlich gesehen ist die korrekte Bezeichnung für geschlossene Fonds „Alternativer Investmentfonds“ (AIF).

Geschlossene Anlagefonds konzentrieren sich auf bestimmte Märkte und bieten Anlegern keine flexiblen Möglichkeiten zur Diversifikation.

Nach dem Abschluss der Zeichnungsperiode werden die Anteile des geschlossenen Fonds nicht mehr direkt von den Anlegern gekauft oder verkauft.

Der Handel erfolgt – ähnlich wie bei Aktien, an der Börse.

Da der Preis der Anteile durch Angebot und Nachfrage bestimmt wird, kann er auch unter dem Nettoinventarwert (NAV) des gesamten Fondsvermögens liegen.

Auch geschlossene Fonds werden aktiv verwaltet.

Beispiele für geschlossene Fonds

Ein Merkmal geschlossener Fonds ist, dass Anleger Miteigentümer eines Sachwertes werden, denn sie dienen der Finanzierung von konkreten Projekten.

Das kann zum Beispiel eine Immobilie, ein Flugzeug oder ein Windpark sein.

Üblicherweise wird zwischen verschiedenen Anlageklassen unterschieden:

| Art | Beispiele | Ausführung |

|---|---|---|

| Immobilienfonds | Gewerbe- oder Wohnimmobilien | Kauf, Bau oder Entwicklung von Immobilien |

| Private-Equity-Fonds | Nicht börsennotierte Unternehmen | Erwerb, Ausbau oder Restrukturierung der Firmen |

| Erneuerbare-Energien-Fonds | Solar- oder Windparks | Bau, Betrieb und Wartung der Anlagen |

| Infrastrukturfonds | Straßen, Brücken, Flughäfen oder Stromnetze | Konstruktion, Betrieb und Instandhaltung |

| Schiffsfonds | Fracht- oder Kreuzfahrtschiffe, sowie Tanker | Kauf und Vermietung |

In allen Fällen erwerben Investoren Anteile an den Fonds und profitieren von den Gewinnen, sofern das Projekt Erfolg hat.

Fehlende Risikostreuung

Da durch geschlossene Fonds finanzierte Projekte meistens in hohem Maß von zahlreichen Marktfaktoren abhängig sind, ist es schwierig die tatsächliche Höhe der Gewinne im Vorfeld abzuschätzen.

Die fehlende Risikostreuung kann beim Scheitern des Unternehmens mit einem Totalverlust für die Anleger verbunden sein.

6 Unterschiede offener und geschlossener Fonds

Trotz der Tatsache, dass es sich sowohl bei offenen, als auch bei geschlossenen Fonds um kollektive Anlageformen handelt, unterscheiden sie sich sehr stark.

Wie sehr, wird im direkten Vergleich deutlich:

| Unterschiede | Offene Fonds | Geschlossene Fonds | |

|---|---|---|---|

| 1. | Handelbarkeit der Anteile | Jederzeit handelbar | Werden an Börsen gehandelt |

| 2. | Zeichnungsperiode | Man kann jederzeit Anteile kaufen | Begrenzte Zeitspanne, um Anteile zu kaufen |

| 3. | Fondsvolumen | Anzahl der Anteile variabel | Festgelegte Anzahl von Anteilen |

| 4. | Preis der Anteile | Basiert auf dem Wert des Fondsvermögens | Preis wird durch Angebot und Nachfrage bestimmt |

| 5. | Liquidität | Anteile können jederzeit gekauft oder verkauft werden | Verkauf nur unter bestimmten Bedingungen |

| 6. | Anlagestrategie | Breite Streuung | Konzentration auf bestimmte Märkte oder Projekte |

Offene vs. Geschlossene Fonds: Die Risiken

Mit der Investition in geschlossene Fonds kommen Risiken, die sorgfältig vor der Investition abgewägt werden sollten.

Neben der fehlenden Risikostreuung gibt es noch weitere Faktoren, die sich nachteilig auswirken können:

- Eingeschränkte Liquidität

- Lange Anlagehorizonte

- Marktrisiko und Volatilität

- Hohe Kosten

Da der Handel mit den Anteilen geschlossener Fonds an der Börse stattfindet und nicht zwischen den Anlegern, kann sich der Verkauf schwierig gestalten – insbesondere wenn die Nachfrage begrenzt ist.

Weiterhin ist die Bindung des Kapitals über einen längeren Zeitraum meistens eine Voraussetzung für den Erwerb von Anteilen.

Unabhängig vom tatsächlichen Zeitraum ist das Risiko grundsätzlich erhöht, da die Anteile während dieser Dauer nicht verkauft werden können.

Die festen Laufzeiten können z.B. „nur“ 7 Jahre betragen, aber auch 20 oder mehr.

Bei offenen Fonds können die Anteile jederzeit gekauft oder verkauft werden.

Da die Anteile geschlossener Fonds an der Börse gehandelt werden, können zusätzliche Gebühren anfallen.

Somit ist die Verwaltung häufig mit mehr Kosten verbunden, als bei offenen Investmentfonds.

Besteuerung geschlossener Fonds

Geschlossene Fonds werden nicht mit der Abgeltungssteuer besteuert, sondern über die Einkommenssteuer.

Die Versteuerung erfolgt basierend auf dem persönlichen Steuersatz.

AAV-Fazit

Geschlossene Fonds sind für Investoren geeignet, die den langfristigen Anlagehorizont überblicken können, bereits Erfahrung haben und die entsprechende Risikobereitschaft besitzen.

Aufgrund der Spezifika geschlossener Fonds, geht die Formel „hohes Risiko = hoher Gewinn“ nicht für jeden Anleger auf.

Die fehlende Transparenz bei der Portfoliozusammensetzung kann es zusätzlich erschweren eine fundierte Anlageentscheidung zu treffen.

Weiterhin müssen sich Anleger bewusst machen, dass bei geschlossenen Fonds ein Insolvenz- bzw. Liquiditätsrisiko besteht.

Der Totalverlust des investierten Kapitals ist durchaus eine reale Option, die man ernst nehmen sollte.

Nachschusspflicht

Unter bestimmten Bedingungen muss man sogar weitere Einlagen leisten (Nachschusspflicht), da man bei geschlossenen Fonds Miteigentümer der Gesellschaft ist.

Im Unterschied dazu bieten offene Fonds auch weniger erfahrenen Anlegern die Möglichkeit bereits mit wenig Startkapital ihr Geld stetig und dauerhaft zu vermehren.

Als Sondervermögen ist das Kapital der Anleger vor einer Insolvenz des Investmentfonds geschützt.

Mehr über offene Investmentfonds erfahren Sie im Beitrag „Was sind die Vor- und Nachteile von Investmentfonds?“