Private Altersvorsorge: Wichtige Vor- und Nachteile

- Vorteile: Steuerliche Vorteile, individuelle Anpassung, potenziell höhere Renditen.

- Nachteile: Hohe Kosten, lange Bindung, Anlagerisiken.

- Optionen: Klassische Rentenversicherungen, staatlich geförderte Pläne (Riester, Rürup), Fonds als flexible und kostengünstige Alternative.

- Flexibilität: Fonds bieten hohe Flexibilität; andere Optionen oft mit langfristigen Verpflichtungen.

Angebote privater Altersvorsorge rücken bei immer mehr jungen Menschen in den Fokus - aber nur wer die Vor- und Nachteile kennt, findet das optimale Rentenmodell.

Warum man die Vor- und Nachteile privater Altersvorsorge kennen sollte

Die Frage danach, ob eine private Altersvorsorge überhaupt sinnvoll ist, stellt sich schon lange nicht mehr.

Vielmehr geht es darum die richtige Kombination aus verschiedenen Rentenprodukten zu finden, um sich ausreichend abzusichern.

Während früher die gesetzliche Rente ausreichte, um den gewohnten Lebensstandard auch im Alter zu halten, ist das für viele Menschen heute nicht mehr der Fall.

Hauptgründe dafür sind der demografische Wandel und die voranschreitende Bevölkerungsalterung.

Der Politikwissenschaftler Dettling (2022) spricht von einer „Silver Society“, deren Lebenserwartung sich über einen Zeitraum von 150 Jahren verdoppelt hat.

Für das umlagefinanzierte deutsche Rentensystem ergeben sich tiefgreifende Herausforderungen mit dringendem politischen Handlungsbedarf.

Um die Belastungen aufzufangen, trat im Jahr 2002 das Altersvermögensergänzungsgesetz und drei Jahre später das Nachhaltigkeitsgesetz in Kraft.

In diesem Rahmen wurde das System der drei Säulen der Altersvorsorge von einem Schichtenmodell abgelöst. Damit wurde der Wandel zu einem mischfinanzierten Alterssicherungssystem eingeleitet.

Die gesetzliche Rente hat keine Alleinstellung als Lebensstandardsicherung mehr, sondern muss um Leistungen aus den anderen Schichten ergänzt werden.

Rentenlücke schließen

Da die gesetzliche Rente bei vielen Berufsgruppen die Höhe des Gehaltes während der Arbeitstätigkeit nicht erreichen kann, ist es notwendig privat vorzusorgen.

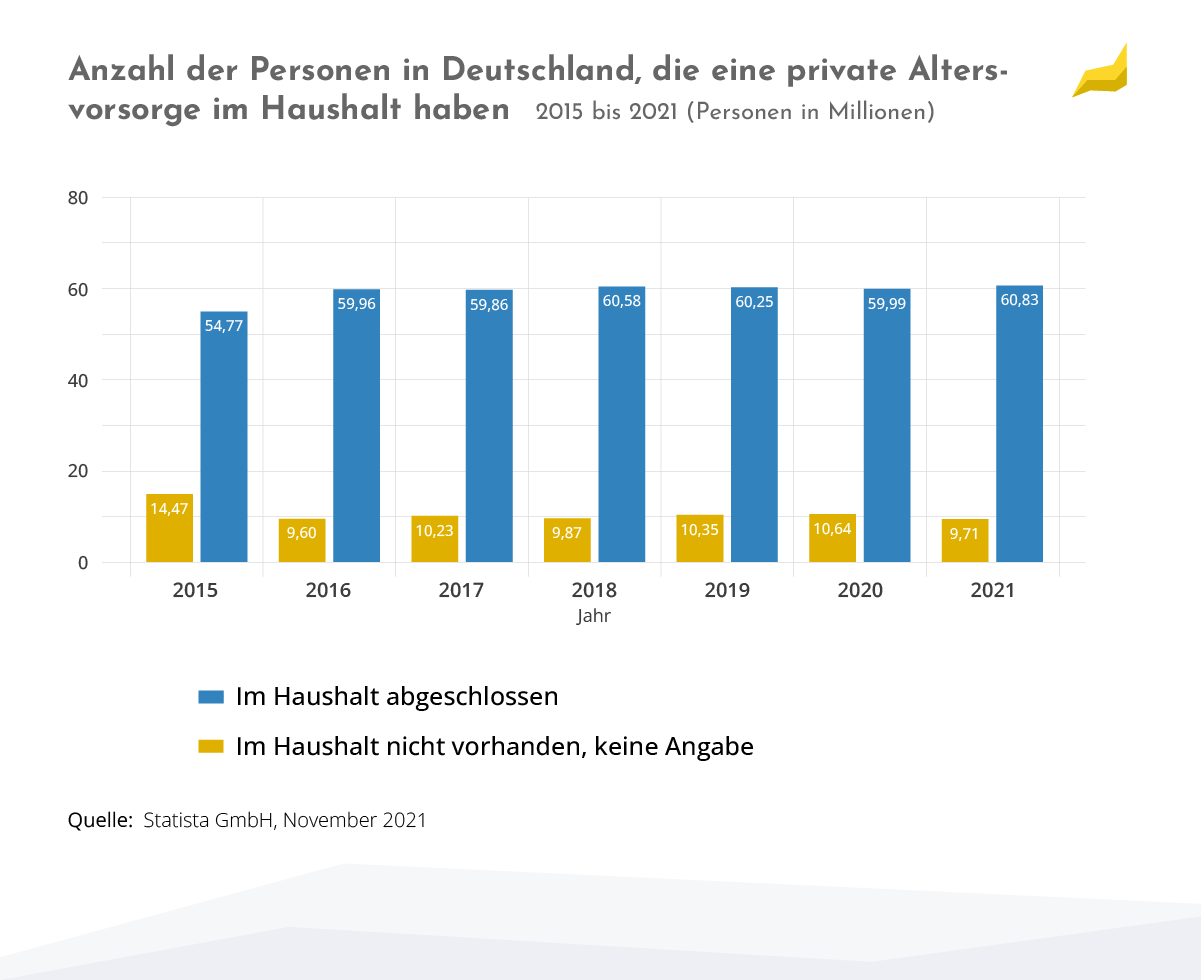

Trotz dieser langjährigen Entwicklungen hatten im Jahr 2021 nur 9,71 Millionen Menschen in Deutschland eine private Altersvorsorge abgeschlossen.

Dabei gibt es gute Gründe die Vor- und Nachteile privater Altersvorsorgemodelle zu kennen.

- Wer sich bereits in jungen Jahren um eine private Altersvorsorge kümmert, profitiert von einer langen Anlagedauer.

- Eine Altersvorsorge, welche aus mehreren Anlageformen besteht, kann die Versorgungslücke verlässlich schließen.

- Neben rein privaten Möglichkeiten, gibt es auch staatlich geförderte Maßnahmen, die mit Steuervorteilen einhergehen können.

Mehr über das deutsche Rentensystem und die drei Säulen der Altersvorsorge finden Sie in unserem Journal.

Welche Arten von privater Altersvorsorge gibt es?

Es gibt nicht die eine private Altersvorsorge, sondern vielmehr unterschiedliche Angebote der ergänzenden Vorsorge, die kombiniert werden können.

1. Kapital - Lebensversicherung

Bei einer Kapital-Lebensversicherung werden eine Risiko-Lebensversicherung zum Hinterbliebenenschutz und ein Sparplan abgeschlossen.

Die Prämienzahlungen sind aufgeteilt zwischen der Todesfallleistung und der Spar- bzw. Investitionskomponente.

Nach einer regulären Laufzeit von 20 bis 30 Jahren wird eine Garantiesumme ausgezahlt.

Eine Überschussbeteiligung ist möglich, aber nicht sicher.

Diese Art der privaten Altersvorsorge hat die Nachteile, dass die Prämien zum einen höher ausfallen können und zum anderen der Barwert unter Umständen nicht ausreicht, um den Versicherungsnehmer adäquat bis zum Lebensende abzusichern.

2. Private Rentenversicherung

Zur privaten Rentenversicherung gehört die staatlich geförderte Riester- und die Rürup-Rente.

Die Rürup-Rente bzw. Basisrente, beschränkt sich nur auf steuerliche Vorteile und wird nach Beendigung der Arbeitstätigkeit lebenslang monatlich ausbezahlt.

Voraussetzung ist, dass die Rente nicht vor Vollendung des 60. Lebensjahres beginnt.

Für alle die nach dem 31.12.2011 einen Rürup-Rentenvertrag abgeschlossen haben, gilt das 62. Lebensjahr.

Niedrigzinspolitik

Die Riester-Rente bietet neben Steuererleichterungen auch feste Zulagen vom Staat und die Möglichkeit einer Teilauszahlung.

Aufgrund der Anhebung des Leitzinses ist der Abschluss von Riester-Produkten aktuell nicht empfehlenswert.

3. Fondssparpläne

Des Weiteren besteht die Möglichkeit einer staatlich ungeförderten Altersvorsorge in Form eines langfristig angelegten Fondssparplans.

Verglichen mit anderen Arten der privaten Altersvorsorge haben Fondssparpläne ganz klare Vorteile.

Dazu zählen:

- Gute Renditechancen: Durch die große Auswahl von Anlageoptionen ergeben sich Chancen für höhere Renditen.

- Diversifikation: Investmentfonds bieten viele verschiedene Anlagemöglichkeiten.

- Professionelles Management: Die Fonds werden von erfahrenen Managern verwaltet und sind so auch für Einsteiger gut zugänglich.

- Reduziertes Risiko: Durch die breite Diversifikation wird das Risiko große Summen zu verlieren deutlich gesenkt.

- Geringe Anlagesummen: Bereits mit überschaubaren Anlagesummen kann man über einen langen Zeitraum ein solides Vermögen zur Alterssicherung aufbauen.

Fazit der AAV

Mit den Vorteilen privater Altersvorsorge setzt man sich am besten so bald wie möglich auseinander!

Aufgrund der gesellschaftlichen und demografischen Veränderungen ist es wichtiger denn je, bereits früh über den Aufbau eines finanziellen Polsters für das Alter nachzudenken.

Ein ganz klarer Nachteil ist es sich nicht für eine private Altersvorsorge zu entscheiden!

Im Vordergrund steht nicht mehr ob man sich privat absichert, sondern eher das richtige Mischverhältnis verschiedener Vorsorgemöglichkeiten.

Die Auswahl ist groß, deshalb ist es umso wichtiger die individuellen Lebensumstände zu betrachten, bevor man sich entscheidet.

Orientierungswert

Laut Ruland und Rürup (2007) sind 70 % des Erwerbseinkommens ein realistischer Orientierungswert, um den Lebensstandard aufrecht erhalten zu können.

Egal für welche Variante der privaten Altersvorsorge man sich letztendlich entscheidet – wichtig ist, dass der am Ende verfügbare Betrag nicht nur die geplante Rentenzeit abdeckt, sondern die eigentliche Lebenszeit.

Verwendete Quellen:

- Dettling, D. (2022). Megatrend Silver Society. In H. Budlinger (Hrsg.), Demografie, Wohnen, Immobilien (1. Aufl., S. 21 – 29). Springer Gabler

- Ruland, F. & Rürüp, B. (2007). Alterssicherung und Besteuerung. Springer Gabler

- BMAS: Zusätzliche Altersvorsorge - Betriebsrente und Riester-Rente

- de.statista.com

(Stand 18.04.23)

Weitere Informationen

Häufig gestellte Fragen (FAQ) zu den Vor- und Nachteilen der privaten Altersvorsorge

In diesem Kapitel beantworten wir die häufigsten Fragen.

1. Warum ist private Altersvorsorge wichtig?

Die gesetzliche Rente allein reicht oft nicht aus, um den gewohnten Lebensstandard im Alter zu halten. Private Vorsorge schließt diese Rentenlücke und bietet zusätzliche finanzielle Sicherheit.

2. Welche Vorteile bietet die private Altersvorsorge?

Private Altersvorsorge ermöglicht individuelle Gestaltung, potenziell höhere Renditen und steuerliche Vorteile, insbesondere bei staatlich geförderten Produkten wie Riester- oder Rürup-Rente. Zudem können Ein- und Auszahlungen flexibel angepasst werden.

3. Welche Nachteile sind mit privater Altersvorsorge verbunden?

Hohe Abschluss- und Verwaltungskosten können die Rendite schmälern, und langfristige Vertragsbindungen reduzieren die Flexibilität. Zudem besteht ein gewisses Anlagerisiko, abhängig vom gewählten Produkt.

4. Für wen ist die private Altersvorsorge besonders sinnvoll?

Insbesondere Selbstständige, Freiberufler und Gutverdiener profitieren von der privaten Altersvorsorge, da sie oft keine oder nur geringe Ansprüche aus der gesetzlichen Rentenversicherung haben. Aber auch Arbeitnehmer können durch private Vorsorge ihre Rentenlücke effektiv schließen.

5. Welche Produkte zählen zur privaten Altersvorsorge?

Zu den gängigen Produkten gehören private Rentenversicherungen, Riester- und Rürup-Renten, Fondssparpläne, ETFs, Lebensversicherungen und Immobilieninvestitionen. Die Auswahl sollte individuell auf die persönliche Lebenssituation und Risikobereitschaft abgestimmt sein.

6. Wie beeinflussen Steuervorteile die private Altersvorsorge?

Bestimmte Produkte wie die Rürup-Rente bieten steuerliche Vorteile, da Beiträge als Sonderausgaben abgesetzt werden können. Auch bei der Auszahlung können steuerliche Begünstigungen greifen, abhängig von der Vertragslaufzeit und dem Alter bei Rentenbeginn.

7. Welche Risiken bestehen bei der privaten Altersvorsorge?

Neben dem Anlagerisiko können hohe Kosten und Intransparenz bei manchen Produkten die Rendite negativ beeinflussen. Zudem ist bei einigen Verträgen eine vorzeitige Kündigung mit finanziellen Verlusten verbunden.

8. Wie finde ich das passende Vorsorgeprodukt für mich?

Eine individuelle Beratung durch unabhängige Finanzexperten oder Verbraucherzentralen hilft, das passende Produkt basierend auf persönlichen Zielen, finanziellen Möglichkeiten und Risikobereitschaft zu finden. Ein Vergleich der verschiedenen Angebote ist dabei unerlässlich.

Hinweis: Dieses FAQ dient der allgemeinen Information und ersetzt keine individuelle Beratung. Für spezifische Anliegen wenden Sie sich bitte an einen Finanzberater.